-

PDF

(368KB)

PDF

(368KB)

野村ホールディングス株式会社

野村ホールディングス株式会社(代表執行役社長 グループCEO:奥田健太郎、以下「当社」)の2022年3月期第2四半期(2021年7-9月、以下「当四半期」)と2022年3月期上半期(2021年4-9月、以下「当上半期」)連結決算の概要をお知らせします。

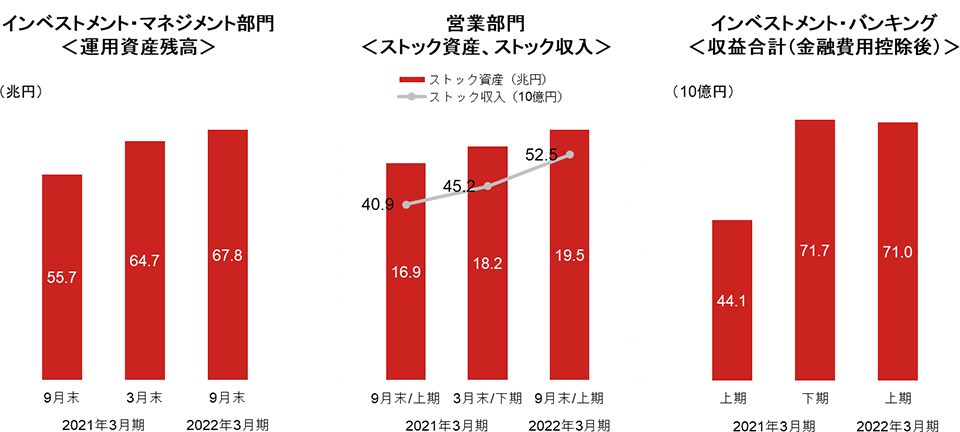

グループCEOの奥田健太郎は、「当上半期の主要3部門の税前利益は926億円となりました。インベストメント・マネジメント部門では投資先企業の新規上場をうけた大幅増益など、プライベート領域での諸施策の成果が現れているほか、国内外での資金流入が継続し、運用資産残高(67.8兆円)は過去最高を更新しました。また、戦略分野である海外ビジネスの運用残高やオルタナティブ運用資産残高も順調に拡大しています。営業部門においても、顧客資産残高(128.7兆円)が過去最高を更新する中でストック資産およびストック収入の増加基調が継続し底堅い収益を確保しました。また、インベストメント・バンキングでは、サステナビリティ関連ビジネスの拡大やクロスボーダー案件の獲得などにより高い収益水準を維持しています。各部門での顧客ビジネス強化を通じた収益の拡大に努めると同時に、リスク管理の高度化に向けた施策を実行し、持続的成長の実現を目指してまいります。」と述べています。

- 当上半期の全社税前利益は970億円となりました。

- セグメントその他の税前損失は8億円となりました。米州における世界金融危機(2007~2008年)以前の取引事案について、第2四半期に引当金(約390億円)を計上しました。

- 当上半期のROEは3.8%(2021年3月期上半期は15.6%)となりました。

- 2021年9月末日を基準日とする配当金(支払開始日:2021年12月1日)は、1株当たり8円です。

|

2022年3月期上半期 |

前年同期比 |

|

|

収益合計 (金融費用控除後) |

6,721億円 |

△19% |

|

税前利益 |

970億円 |

△63% |

|

当期純利益 |

517億円 |

△75% |

- 営業部門は株式・投信の売買や募集による手数料収入が減少しましたが、投信および投資一任を着実に純増した結果、ストック収入が伸長しました。収益構造がより安定化し、利益水準はほぼ前年並みとなりました。

- インベストメント・マネジメント部門は投資先企業の新規上場等を受けて投資損益が大きく伸び、大幅な増益となりました。

- ホールセール部門はインベストメント・バンキングのM&Aや株式引受ビジネスが好調でした。第1四半期に計上した米国顧客取引に関する追加損失と、マクロ関連プロダクトを中心としたフィクスト・インカム収益の減速等が業績に影響しました。

|

収益合計(金融費用控除後) |

税前利益(損失) |

|||

|

当上半期 |

前年同期比 |

当上半期 |

前年同期比 |

|

|

営業部門 |

1,702億円 |

△2% |

360億円 |

△5% |

|

インベストメント・ マネジメント部門 |

978億円 |

+40% |

599億円 |

+75% |

|

ホールセール部門 |

3,054億円 |

△35% |

△34億円 |

- |

|

合計 |

5,734億円 |

△20% |

926億円 |

△59% |

- 当四半期の全社税前利益は185億円となりました。

- ホールセール部門の業績改善により、主要3部門合計の税前利益は前四半期比60%増加し、570億円となりました。

- 米州における世界金融危機(2007~2008年)以前の取引事案について引当金(約390億円)を計上したことにより、セグメントその他の損益が悪化しました。

|

2022年3月期第2四半期 |

前四半期比 |

前年同期比 |

|

|

収益合計 (金融費用控除後) |

3,189億円 |

△10% |

△14% |

|

税前利益 |

185億円 |

△76% |

△78% |

|

当期純利益 |

32億円 |

△93% |

△95% |

- 営業部門は、お客様の様子見姿勢が継続する中で株式売買や投信買付などブローカレッジ収入が減少した一方、投信・投資一任純増を毎月継続し安定収入であるストック収入が増加した結果、収益は前四半期比で横ばいとなりました。ストック収入は部門収益の3割強、費用の4割を占めるまでに伸長しています。また、2021年9月末の顧客資産残高が128.7兆円と、過去最高を更新しました。

- インベストメント・マネジメント部門は、第1四半期に計上した投資先企業の売却益・評価益が剥落したことに加え、アメリカン・センチュリー・インベストメンツ関連損益が縮小したことにより投資損益が減少しました。一方で、地銀や銀行関連の投信ビジネスや公的年金からのマンデートを含む国内外での投資顧問ビジネスにおいて資金流入が継続した結果、2021年9月末の運用資産残高は67.8兆円と過去最高を更新し、運用報酬が増加しました。

- ホールセール部門は、第1四半期に計上した米国顧客取引に起因する追加損失(654億円)が解消し、部門業績が改善しました。

- グローバル・マーケッツは、フィクスト・インカムが減収、エクイティが増収となり、米国顧客取引に関する損失を除くと、前四半期比で11%減となりました。

- インベストメント・バンキングは、好調な株式引受ビジネスに加え、サステナビリティ関連やクロスボーダー案件などM&Aビジネスの貢献により、4四半期連続で高い収益水準を維持しました。

|

収益合計(金融費用控除後) |

税前利益 |

|||||

|

当四半期 |

前四半期比 |

前年同期比 |

当四半期 |

前四半期比 |

前年同期比 |

|

|

営業部門 |

852億円 |

+0.2% |

△8% |

170億円 |

△11% |

△26% |

|

インベストメント・ マネジメント部門 |

343億円 |

△46% |

+14% |

150億円 |

△67% |

+25% |

|

ホールセール部門 |

1,727億円 |

+30% |

△22% |

250億円 |

- |

△62% |

|

合計 |

2,922億円 |

+4% |

△15% |

570億円 |

+60% |

△43% |

【ご参考】

-

2022年3月期第2四半期決算説明資料 米国会計基準(US GAAP)

(1,015KB)

2022年3月期第2四半期決算説明資料 米国会計基準(US GAAP)

(1,015KB)

詳細につきましては、当社ホームページにて掲載の決算短信および決算説明資料をご覧ください。また、本日(2021年10月29日)午後6時30分より、決算説明会(テレフォン・カンファレンス)を開催する予定です。この模様は、当社ホームページを通じてライブ配信します。

本資料は、米国会計基準による2022年3月期第2四半期の業績に関する情報の提供を目的としたものであり、当社が発行する有価証券の投資勧誘を目的としたものではありません。本資料に含まれる連結財務情報は、監査対象外とされています。

本資料に掲載されている事項は、資料作成時点における当社の見解であり、その情報の正確性および完全性を保証または約束するものではなく、今後、予告なしに変更されることがあります。なお、本資料で使用するデータおよび表現等の欠落・誤謬等につきましてはその責を負いかねますのでご了承ください。

本資料は将来の予測等に関する情報を含む場合がありますが、これらの情報はあくまで当社の予測であり、その時々の状況により変更を余儀なくされることがあります。なお、変更があった場合でも当社は本資料を改訂する義務を負いかねますのでご了承ください。

本資料のいかなる部分も一切の権利は野村ホールディングス株式会社に帰属しており、電子的または機械的な方法を問わず、いかなる目的であれ、無断で複製または転送等を行わないようお願いいたします。